Hacienda somos todos, pero para unos más que para otros. El Ministerio de Transportes ha presentado una comparativa fiscal a empresas, cooperativas y autónomos en la que pone en evidencia las diferencias de trato según sea un trabajador por cuenta propia, ajena o cooperativista.

Que el transporte de mercancías por carretera soporta una gran carga fiscal es un hecho constatado por todos los operadores del sector. No sólo pagan impuestos generales, también tienen obligaciones con Hacienda en impuestos que sólo les afectan a ellos. No en vano, las empresas aportan cada año, de una u otra manera, 12.500 millones de euros a las arcas del Estado.

El transporte por carretera soporta una diversa gama de tributos, asociados a la actividad empresarial, el uso de las carreteras (peajes), vehículos, combustible y otros conceptos relacionados con la actividad empresarial.

De estos impuestos se nutren todas las Administraciones: desde los ayuntamientos hasta la Unión Europea, pasando por las comunidades autónomas y el Estado.

Algunos impuestos que se pagan tienen una pequeña compensación: es el caso del gasóleo profesional, donde los transportistas pueden recibir una devolución de todo lo que aportan en concepto del Impuesto de Hidrocarburos: de una parte se encarga Hacienda, y de otra, la comunidad autónoma donde esté establecida la empresa.

Diferencias fiscales entre empresa y autónomo

La carga fiscal y de Seguridad Social que soportan las empresas de transporte de mercancías por carretera supone entre un 15,9% y un 21% de los ingresos de las compañías. Es el segundo concepto que supone una mayor carga fiscal para las empresas. Este impuesto supone entre el 29,1% para empresas con personalidad jurídica con 10 vehículos y el 31,7%, correspondiente a empresas físicas con un vehículo. En líneas generales, las empresas que soportan una menor carga son los transportistas autónomos con un solo vehículo, seguidas de las cooperativas con 10 vehículos.

En 2018, las contribuciones medias de la Seguridad Social de los países incluidos en el denominado UE-15 fue del 40,4%. La contribución media de las empresas fue del 26,7% mientras que la de los empleados fue del 13,7%. Las aportaciones más altas corresponden a Francia, que destaca sobre el resto de países y donde España se sitúa por debajo de la media.

En cuanto a la evolución en general, las tasas se han mantenido bastante estables en este grupo, creciendo, sobre todo, en Francia. En Bulgaria, Rumanía y Hungría han ido descendiendo más de la media.

En los países de la ampliación de 2004, estas tasas han bajado, con un descenso medio anual entre 2002 y 2018 del 1%, siendo mayor el descenso en los países de la ampliación de 2007 (Rumanía y Bulgaria) con una reducción media del 1,9%.

En general, las empresas con forma jurídica tienen una mayor carga fiscal (pagan más impuestos). El menor valor corresponde a la empresa con cinco vehículos (19,3%) y el mayor, a la empresa con 20 vehículos (21,1%).

Con relación al IRPF (impuesto sobre la renta de las personas físicas) y el impuesto de sociedades, el primero supone una carga fiscal de entre 2,1% (personas físicas con 10 vehículos) y un 2,8% (personas físicas con cinco vehículos), mientras que el segundo, la carga fiscal con respecto a los ingresos representa para las empresas pequeñas un 4,7% y para las grandes, un 1,9%.

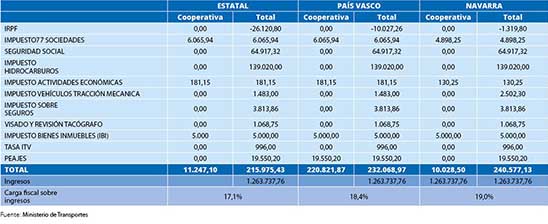

Hay que tener en cuenta que País Vasco y Navarra tienen un sistema fiscal diferente al resto de España (por ser territorios históricos y gozar de Fueros), pero el estudio encargado por el Ministerio de Transportes no observa diferencias especialmente significativas entre los tres territorios. Excepto en las empresas individuales con un vehículo en el caso del País Vasco (donde desaparecieron los módulos), la carga fiscal para el País Vasco supone un 6% menos que para el resto de España, debido a que esta comunidad autónoma tiene una deducción del 45% de este impuesto.

Persona física con un vehículo. Método de estimación objetiva

Persona jurídica con 20 vehículos

El impuesto sobre hidrocarburos es la tasa que supone una mayor carga fiscal sobre el total de los impuestos, ya que va desde el 54,2% para las empresas con personalidad jurídica y 10 vehículos, hasta el 67,9% para las empresas con personalidad física con un vehículo. Para los combustibles, la estructura de los impuestos especiales está armonizada en toda la Unión Europea.

La directiva sobre impuestos a la energía establece los tipos mínimos de impuestos especiales que los Estados miembro deben aplicar a los productos energéticos para combustible y transporte, y a la electricidad. Así, la carga fiscal total (incluyendo la devolución del gasóleo profesional) respecto a los ingresos supone una disminución promedio del 1,6% en el transporte de mercancías (en la mayoría de las formas jurídicas), excepto a las personas físicas con 10 vehículos, personas jurídicas con 20 vehículos y cooperativa de 20 vehículos, cuya disminución es del 1,7%.

Si se observa la evolución de la carga fiscal a las empresas y autónomos del transporte de mercancías por carretera entre 2002 y 2019, se observa una línea que forma una uve, y que tiene su punto más bajo en 2007, el año previo al comienzo de la crisis económica, un fenómeno que se observa en todas las categorías de empresas y cooperativas de transporte, desde un vehículo hasta una flota de 20 camiones.

Las diferencias de la fiscalidad según el perfil empresarial (ya sea autónomo, empresa o cooperativa) se pueden resumir en varios puntos:

En primer lugar, la tributación por módulos favorece al autónomo, que compensa esa ventaja con otras desventajas empresariales. La persona física es más favorable para situaciones de bajos beneficios (puesto que el IRPF es más beneficioso en estos casos), mientras que la persona jurídica es más ventajosa para las sociedades que presentan beneficios más altos, ya que, para estos casos, el impuesto de sociedades es más conveniente.

Que el transportista autónomo no pueda deducirse su propia remuneración le perjudica respecto a las otras formas empresariales, que sí pueden hacerlo.

Los impuestos con mayor carga en porcentaje son dos: el impuesto especial sobre hidrocarburos y las cotizaciones a la Seguridad Social. Es este último concepto el que genera las diferencias fiscales más importantes entre una empresa, un autónomo y una cooperativa.

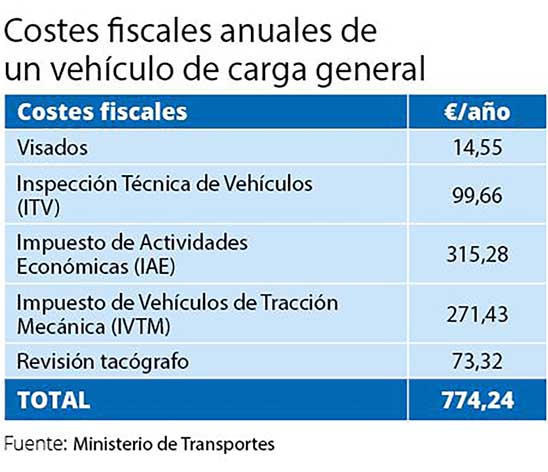

Costes fiscales anuales de un vehículo de carga general

España y Europa

El estudio sobre fiscalidad en el transporte por carretera y su repercusión en la productividad empresarial hace una comparativa entre lo que aporta el transporte español a las arcas públicas nacionales y lo que aportan sus socios europeos a las suyas, respectivamente. Teniendo en cuenta esto, España se encuentra en un nivel bajo en el transporte de mercancías. Sin embargo, la fiscalidad directa sobre el total tributado es superior a otros países europeos, ya que tenemos un impuesto de sociedades alto.

La tributación social (lo que paga la empresa a la Seguridad Social por los trabajadores que tiene en su empresa) sobre el total tributado es más elevada que la mayoría de los países analizados.

Asimismo, la tributación indirecta se encuentra por debajo de los otros países, resultado del bajo valor relativo del impuesto especial sobre hidrocarburos.

La reducción y desaparición de los incentivos fiscales por inversiones provoca que se reduzca la modernización, el desarrollo tecnológico y la competitividad, lo que tiene efectos negativos en la productividad, el medio ambiente y la multimodalidad.

Fiscalidad general:

Fiscalidad específica:

– Sobre las empresas o personas físicas:

– Sobre los vehículos y autorizaciones:

– Sobre la actividad: